Bu makale Black-Scholes formülünü basit terimlerle açıklayacaktır. Black-Scholes modeli, türev yatırım araçlarını içeren bir finans piyasasının dinamiklerinin matematiksel bir modelidir.

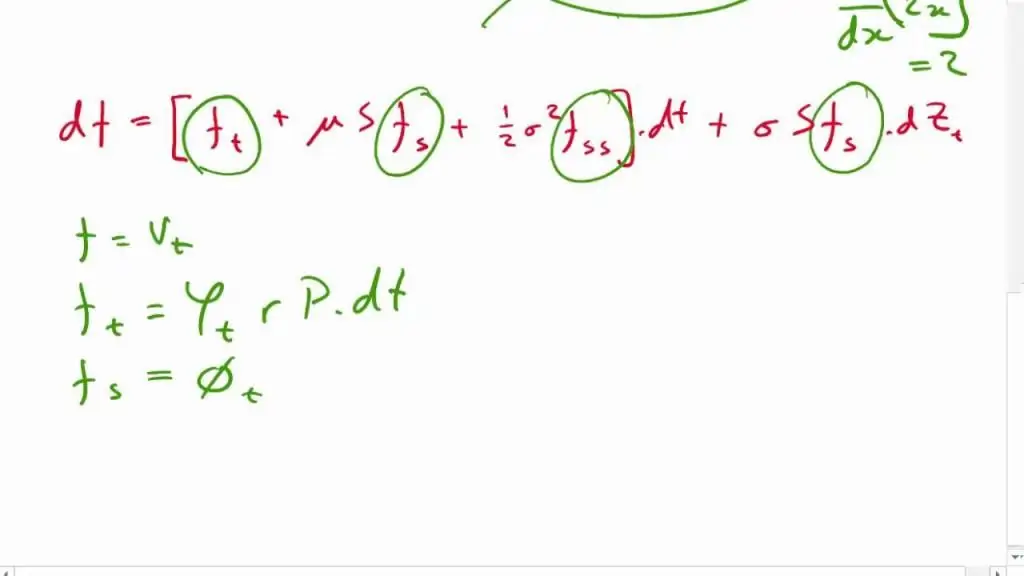

Modeldeki kısmi diferansiyel denklemden (Black-Scholes denklemi olarak bilinir), Black-Scholes formülü türetilebilir. Teorik Avrupa tarzı bir opsiyon fiyatı verir ve menkul kıymetin riskinden ve beklenen getirisinden bağımsız olarak opsiyonun benzersiz bir fiyatı olduğunu gösterir (menkul kıymetin beklenen getirisini riskten bağımsız bir oran ile değiştirmek yerine).

Formül, opsiyon ticaretinde bir patlamaya yol açtı ve Chicago Board Options Exchange'e ve dünyadaki diğer opsiyon piyasalarına matematiksel meşruiyet kazandırdı. Genellikle ayarlamalar ve düzeltmelerle birlikte opsiyon piyasası katılımcıları tarafından yaygın olarak kullanılmaktadır. Bu makaledeki resimlerde Black-Scholes formülünün örneklerini görebilirsiniz.

Tarih ve öz

Daha önce araştırmacılar ve uygulayıcılar tarafından geliştirilen çalışmalara dayanmaktadır1960'ların sonlarında Louis Bachelier, Sheen Kassouf ve Ed Thorpe, Fisher Black ve Myron Scholes gibi piyasalar, dinamik portföy revizyonunun beklenen menkul kıymet getirisini ortadan kaldırdığını gösterdi.

1970 yılında formülü piyasalara uygulamaya çalıştıktan ve mesleklerinde risk yönetimi eksikliğinden dolayı maddi kayıplara uğradıktan sonra kendi alanları olan akademiye odaklanmaya karar verdiler. Üç yıllık bir çabanın ardından, adını yayımlamalarından alan formül, nihayet 1973'te Journal of Political Economy'de "Fiyatlandırma Seçenekleri ve Şirket Tahvilleri" başlıklı bir makalede yayınlandı. Robert S. Merton, opsiyon fiyatlandırma modelinin matematiksel anlayışını genişleten bir makale yayınlayan ilk kişiydi ve "Black-Scholes fiyatlandırma modeli" terimini ortaya attı.

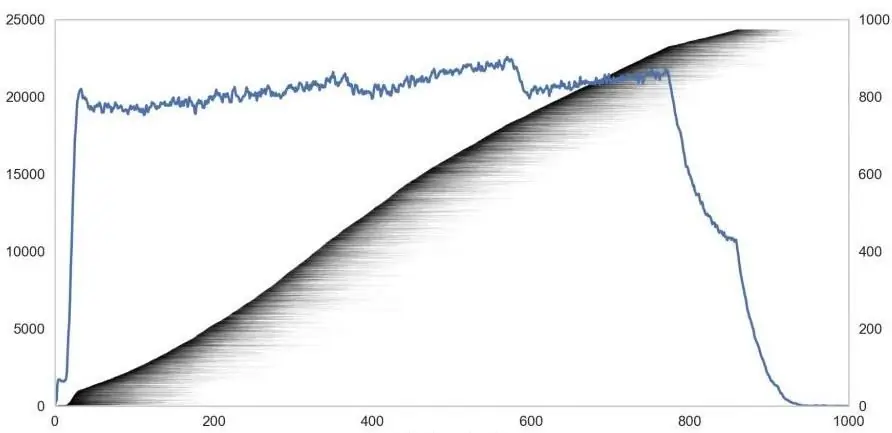

Çalışmaları için Merton ve Scholes, riskten bağımsız dinamik revizyonu, seçeneği temel güvenlik riskinden ayıran bir atılım olarak keşfettiklerini öne sürerek 1997 Nobel Ekonomi Anma Ödülü'nü aldılar. 1995'teki ölümü nedeniyle ödülü alamamış olsa da, Black'ten İsveçli bir akademisyen katılımcı olarak bahsetti. Aşağıdaki resimde tipik bir Black-Scholes formülünü görebilirsiniz.

Seçenekler

Bu modelin ana fikri, dayanak varlığı uygun şekilde alıp satarak bir opsiyonu hedge etmek ve sonuç olarak riski ortadan kaldırmaktır. Bu tür korunmaya "sürekli güncellenen delta korunma" denir. Oyatırım bankaları ve hedge fonları tarafından kullanılanlar gibi daha karmaşık stratejilerin temelidir.

Risk yönetimi

Modelin varsayımları gevşetildi ve birçok yönde genelleştirildi, bu da şu anda türev fiyatlama ve risk yönetiminde kullanılan çeşitli modellerle sonuçlandı. Piyasa katılımcıları tarafından gerçek fiyatların aksine sıklıkla kullanılan, Black-Scholes formülünde gösterildiği gibi modelin anlaşılmasıdır. Bu ayrıntılar, hiçbir arbitraj limiti ve risk nötr fiyatlandırmayı (sürekli inceleme nedeniyle) içerir. Ayrıca, bir opsiyonun fiyatını belirleyen kısmi diferansiyel denklem olan Black-Scholes denklemi, açık bir formül mümkün olmadığında fiyatların sayısal olarak belirlenmesine izin verir.

Volatilite

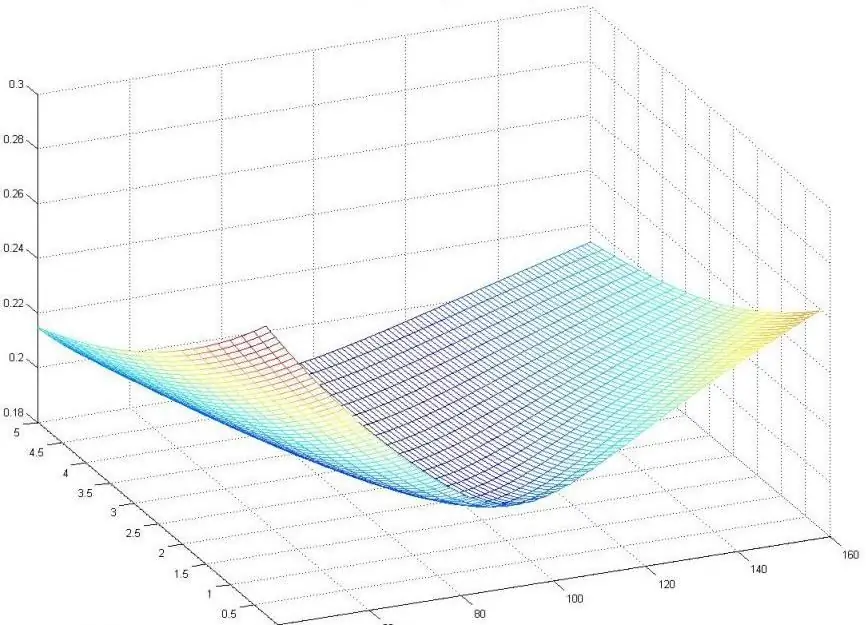

Black-Scholes formülünün piyasada doğrudan gözlemlenemeyen tek bir parametresi vardır: Dayanak varlığın gelecekteki ortalama oynaklığı, ancak diğer seçeneklerin fiyatında bulunabilir. Bir parametrenin değeri (put veya call) o parametrede arttıkça, daha sonra OTC türevleri gibi diğer kalıpları kalibre etmek için kullanılan bir "volatilite yüzeyi" üretmek için tersine çevrilebilir.

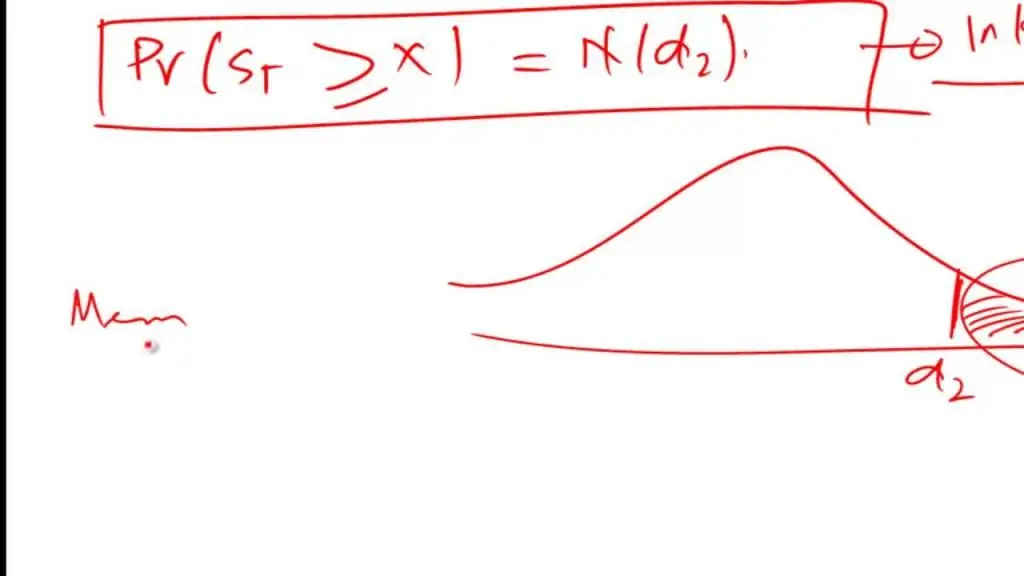

Bu varsayımları göz önünde bulundurarak, bu pazarın da türevler ticareti yaptığını varsayalım. Bu menkul kıymetin, hissenin üstlendiği değere bağlı olarak, gelecekte belirli bir tarihte belirli bir ödemesi olacağını belirtiyoruz.bu tarihten önce. Şaşırtıcı bir şekilde, gelecekte hisse fiyatının hangi yolu izleyeceğini bilmesek de, türevin fiyatı artık tamamen belirlendi.

Bir Avrupa alım veya satım opsiyonunun özel bir durumu için, Black ve Scholes, bir hisse senedinde uzun bir pozisyon ve bir opsiyonda kısa pozisyondan oluşan ve değeri şu şekilde olan bir hedge edilmiş pozisyon yaratmanın mümkün olduğunu gösterdi. hisse fiyatına bağlı değildir. Dinamik riskten korunma stratejileri, opsiyonun fiyatını belirleyen kısmi bir diferansiyel denklemle sonuçlandı. Çözümü Black-Scholes formülüyle verilmiştir.

Terim farkı

Excel için Black-Scholes formülü, önce çağrı seçeneğini iki ikili seçeneğin farkına bölünerek yorumlanabilir. Bir çağrı seçeneği, vade sonunda bir varlık için nakit alışverişinde bulunurken, varlıklı veya varlıksız bir çağrı varlığı yalnızca bir varlık verir (karşılığında nakit yoktur) ve nakitsiz bir çağrı basitçe parayı döndürür (varlık değişimi yok). Bir seçenek için Black-Scholes formülü, iki terimin farkıdır ve bu iki terim, ikili çağrı seçeneklerinin değerine eşittir. Bu ikili opsiyonlar, vanilya opsiyonlarından çok daha az işlem görür, ancak analiz edilmesi daha kolaydır.

Uygulamada, bazı hassasiyet değerleri genellikle olası parametre değişikliklerinin ölçeğine uyması için kıs altılır. Örneğin, rho bölü 10000 (1 baz puan ile değişim), vega 100 (1 hacim puanı ile değişim) ve teta 365 ile sıklıkla rapor edilir.veya 252 (takvim günlerine veya yıllık işlem günlerine göre 1 günlük düşüş).

Yukarıdaki model, değişken (ancak deterministik) oranlar ve oynaklık için genişletilebilir. Model aynı zamanda temettü ödeme araçlarına ilişkin Avrupa seçeneklerini değerlendirmek için de kullanılabilir. Bu durumda, temettü, hisse fiyatının bilinen bir oranıysa, kapalı biçimli çözümler mevcuttur. Bilinen bir nakit temettü ödeyen (kısa vadede orantılı bir temettüden daha gerçekçi) Amerikan ve hisse senedi opsiyonlarının değerlenmesi daha zordur ve çeşitli çözüm yöntemleri (ör. kafesler ve ızgaralar) mevcuttur.

Yaklaşım

Faydalı tahmin: oynaklık sabit olmasa da, model sonuçları genellikle riski en aza indirmek için doğru oranlarda koruma sağlamaya yardımcı olur. Sonuçlar tamamen doğru olmasa bile, ayarlamaların yapılabileceği bir ilk tahmin işlevi görürler.

Daha iyi modeller için temel: Black-Scholes modeli, bazı başarısızlıklarıyla başa çıkmak için ayarlanabilmesi açısından sağlamdır. Bazı parametreleri (volatilite veya faiz oranları gibi) sabitler olarak ele almak yerine, onları değişkenler olarak ele alır ve böylece risk kaynakları ekleriz.

Bu, Yunanlılara yansır (bu parametreleri değiştirmek için seçenek değerinin değiştirilmesi veya bu değişkenlere göre kısmi türevlere eşdeğer) ve bu Yunanlıların korunmaya alınmasıbu parametrelerin değişken doğasından kaynaklanan riski az altır. Ancak, diğer kusurlar, özellikle kuyruk riski ve likidite riski olmak üzere, model değiştirilerek ortadan kaldırılamaz ve bunun yerine, esas olarak bu riskleri en aza indirerek ve stres testi yaparak modelin dışında yönetilir.

Açık modelleme

Açık Modelleme: Bu özellik, volatiliteyi a priori varsaymak ve ondan fiyatları hesaplamak yerine, verilen fiyatlar, zamanlar ve kullanım fiyatlarında opsiyonun zımni volatilitesini veren volatiliteyi belirlemek için bir model kullanabileceğiniz anlamına gelir. Belirli bir dizi grev süresi ve fiyatı üzerindeki oynaklığı çözerek, zımni bir oynaklık yüzeyi oluşturulabilir.

Black-Scholes modelinin bu uygulamasında, koordinatların fiyat alanından oynaklık alanına dönüşümü elde edilir. Opsiyon fiyatları, birim başına dolar cinsinden (grevlere, sürelere ve kupon sıklıklarına göre karşılaştırması zor olan) vermek yerine, zımni volatilite açısından fiyatlandırılabilir ve bu da opsiyon piyasalarında volatilite ticaretine yol açar.